A empresa italiana de embalagens médicas Stevanato está se tomando a público na Bolsa de Valores de Nova York (NYSE), aproveitando a oportunidade para aumentar as finanças para a expansão depois de se beneficiar da implantação global de vacinas COVID-19.

A empresa optou por uma oferta pública inicial (IPO) nos EUA, e aparecerá sob o ticker de ações STVN.

Nesta análise de IPO da Stevanato, fornecemos uma visão geral da empresa e os detalhes que você precisa saber sobre a listagem, para ajudá-lo a decidir se investirá nas ações.

Empresa familiar estabelecida impulsiona expansão global

Stevanato Group SPA (STVN) foi fundada por Giovanni Stevanato em 1949 como Soffieria Stella, uma fabricante de embalagens de vidro em Veneza, Itália. Em 1959, mudou-se para Piombino Dese ao norte de Veneza. A empresa evoluiu ao longo das décadas de um fabricante de vidros para fornecer soluções de embalagem e engenharia para o setor de saúde.

O Grupo Stevanato continua sendo um negócio familiar. O filho de Giovanni Stevanato, Sérgio Stevanato, atua como Presidente Emérito e seus netos, Franco Stevanato e Marco Stevanato, como Presidente Executivo e Vice-Presidente, respectivamente.

O crescimento tem sido impulsionado pelo desenvolvimento de novos produtos e aquisições estratégicas que ampliaram a oferta da empresa, o conhecimento técnico e o alcance internacional.

Stevanato começou a expandir-se internacionalmente em 2005, quando adquiriu a Medical Glass, com sede na Eslováquia. Entrou no negócio de fabricação de tecnologia e equipamentos quando assumiu a empresa italiana Optrel em 2007 e a dinamarquesa Innoscan em 2013, ambos produtores de máquinas de inspeção para a indústria farmacêutica.

Em 2016, adquiriu três empresas: Balda, especializada no desenvolvimento e fabricação de produtos de diagnóstico plástico, sistemas de entrega de medicamentos e componentes médicos; SVM, produtora de máquinas e sistemas de montagem, embalagem e serialização de produtos farmacêuticos; e Medirio, que está desenvolvendo patentes para injetores vestíveis.

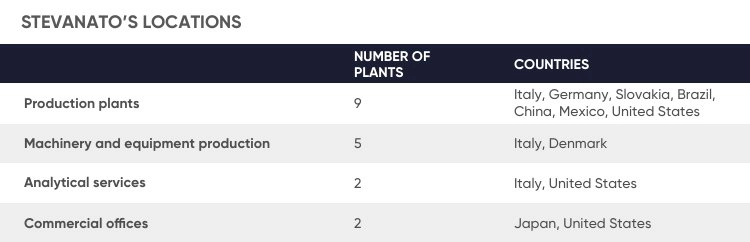

Hoje, o Grupo Stevanato fornece soluções de contenção, entrega e diagnóstico para as indústrias farmacêutica, biotecnológica e ciências da vida em mais de 70 países. Seus mais de 700 clientes incluem algumas das maiores empresas farmacêuticas, biotecnológicas e diagnósticas do mundo, fabricantes de contratos e produtores de embalagens de vidro.

A empresa atua como duas divisões operacionais: soluções biofarmacêuticas e diagnósticas, que abrangem a contenção e entrega de medicamentos farmacêuticos e biotecnológicos e consumíveis diagnósticos; e engenharia, que suporta processos farmacêuticos, biotecnológicos e de fabricação de diagnóstico.

Em 2020, o Grupo Stevanato gerou cerca de 85% da receita total do negócio de soluções biofarmacêuticas e diagnósticas, sendo que os 15% restantes vieram do lado da engenharia.

O Grupo Stevanato estima que possui um mercado total endereçável de mais de US$ 11 bilhões, composto por injetáveis biofarmacêuticos e produtos de diagnóstico in vitro, conforme consta em seu arquivamento da Comissão de Valores Mobiliários dos EUA (SEC). A empresa atua em alguns dos segmentos que mais crescem, como seringas pré-enchíveis, sistemas de entrega de medicamentos, diagnósticos moleculares e equipamentos de montagem.

A empresa disse no arquivamento: “Acreditamos que há oportunidades para expandir ainda mais nossos mercados endereçados, inclusive mirando soluções complementares de contenção, sistemas de entrega adicionais, soluções complementares de engenharia e suporte e serviços pós-feira”.

- frascos de vidro e seringas para aproximadamente 90% dos programas de vacinação atualmente comercializados

- soluções diagnósticas para detecção e diagnóstico do COVID-19

- vidro formando linhas para facilitar a distribuição de granéis de vidro e frascos estéreis e seringas em todo o mundo

- sistemas de inspeção visual

O aumento da demanda por causa da pandemia está permitindo que a empresa acelere sua estratégia de crescimento. No entanto, a empresa observa que as vendas de seringas e frascos reduzirão à medida que a necessidade de enfrentar o COVID-19 diminui. Os produtos da empresa também devem atender a altos padrões de qualidade e adaptar-se a mudanças tecnológicas e inovadoras significativas para se manterem competitivos. Se não o fizer, poderia prejudicar sua reputação e marca, observou o arquivamento.

Nos três primeiros meses de 2021, a receita da Stevanato aumentou 56,4 milhões de euros (41,4%) para € 192.8m, em comparação com € 136,4 milhões no mesmo período de 2020. Sua expansão geográfica resultou em aumento das vendas em todos os mercados, com a receita norte-americana subindo 23,2 milhões de euros (75,2%), e a receita da Ásia-Pacífico subindo 47,9% (€5,2 milhões), seus mercados que mais crescem. A receita na Europa cresceu 26,7 milhões de euros (29,5%) para € 26,7 milhões e € 1,3 milhões (30,4%) na América do Sul.

IPO da Stevanato: o que você precisa saber sobre a listagem

De acordo com o calendário da NYSE,a data do IPO da Stevanato está marcada para 15 de julho, com a empresa listando suas ações sob o símbolo de ticker STVN. A companhia está oferecendo um total de 40 milhões de ações, consistindo em 28 milhões de ações emitidas pela companhia e 12 milhões de ações vendidas pela família Stevanato. Após a listagem, o veículo de investimento familiar Stevanato Holding deterá cerca de 76% das ações da empresa.

O preço do IPO da Stevanato está estimado entre US$ 21 e US$ 24 por ação. Isso valorizaria o IPO entre US$ 840 milhões e US$ 960 milhões, e resultaria em uma avaliação global da Stevanato de cerca de US$ 7 bilhões.

A empresa terá duas classes de ações – ações ordinárias e ações com direito a voto classe A. As ações ordinárias têm um voto por ação, enquanto os detentores de ações classe A têm direito a três votos por ação. Se um titular vender ou transferir suas ações classe A, eles ão automaticamente convertidos em uma ação ordinária. A Stevanato Holding responderá por 94,35% do poder total de voto.

O Stevanato Group espera receber lucros líquidos de US$ 591,7 milhões do IPO dos EUA, ou US$ 682,2 milhões se os subscritores exercerem sua opção de comprar ações adicionais. A estimativa é baseada em um IPO no ponto médio da faixa de oferta, a US$ 22,50 por ação.

A empresa pretende usar os recursos para capital de giro. Planeja usar parte dos recursos para expandir ainda mais suas instalações fabris em Piombino Dese, Itália, estabelecer novas plantas para se concentrar em biológicos e vacinas nos EUA e na China, e buscar aquisições estratégicas.

Fonte:. https://capital.com/stevanato-ipo-medical-packaging-firm-to-fund-expansion

Deixe um comentário